創業地は福岡県久留米。社名の由来は創業者の名前から

アラカンが保有している銘柄分析の第36回は、ブリヂストン(5108)です。

- 創業地は福岡県久留米。社名の由来は創業者の名前から

- タイヤ業界の世界ビック3の一角。現在シェアは1位

- 中間配当は30円減配の50円、期末配当は未定

- ブリヂストンの銘柄分析をしてみます

- 景気敏感銘柄だが、世界トップシェア企業としての底力あり

創業地の福岡県久留米市ではムーンスター、アサヒシューズとこの会社とで「ゴム三社」と呼ばれていて、元々は1930年、日本足袋株式会社(現在のアサヒシューズ株式会社)のタイヤ部門として発足したのが会社の源流です。

その後、1931年に「ブリッヂストンタイヤ株式会社」として独立分社化し、1951年に「ブリヂストンタイヤ株式会社」に社名変更、1984年に現在の社名となりました。

社名は、創業者の石橋正二郎にちなみ英語の「ブリッジ」(橋)と「ストーン」(石)を合成したもの。姓を直訳して、「ストーンブリッジ」では語呂が悪いので、逆さにして「ブリヂストン」になったといわれています。 また、その当時タイヤの世界的ブランドだった「ファイアストン」のような一流企業になりたいという思いも込められていたそうです。

タイヤ業界の世界ビック3の一角。現在シェアは1位

2020年現在、世界第1位のシェア(14.8%)を誇り、「ミシュラン」、「グッドイヤー」とともにタイヤ業界のビッグ3とも呼ばれています。1988年、上記した米国の老舗タイヤメーカー「ファイアストン」を買収し、一挙にそのシェアを拡大しました。その後、2007年にリトレッド事業のリーディングカンパニー「バンダグ」社を買収し子会社化しました。現在、180の生産・開発拠点を持ち、150を超える国々で事業を展開しています。

なお、売上高のおよそ2割はタイヤ以外の多角化事業での売上で、同ブランドのスポーツ(ゴルフやテニスなど)用品事業と自転車事業はグループ子会社です。

また、創業者が掲げた社是の「最高の品質で社会に貢献」は、現在も全世界のブリヂストンにおいて、企業理念の一要素である「使命」として受け継がれています。

会社概要(楽天証券より)

ブリヂストングループは、タイヤ事業を主なる事業とする。【事業内容】同社は、2つの事業セグメントを運営する。タイヤ事業は、乗用車用、トラック・バス用、建設・鉱山車両用、産業車両用、農業機械用、航空機用、二輪自動車用のタイヤ・チューブ、タイヤ関連用品、リトレッド材料・関連技術、自動車整備・補修及びタイヤ原材料などを提供する。多角化事業は、自動車関連部品、ウレタンフォーム及びその関連用品、電子精密部品、工業資材関連用品及び建築資材関連用品などの化工品の提供、屋根材事業、ゴルフボール及びゴルフクラブなどのスポーツ用品の提供、自転車及び自転車関連用品の提供、並びにファイナンス事業を行う。

2020年12月度はコロナ禍で、営業利益は前年マイナス70%を見込む

2019年度までは安定的な業績進捗を誇っており、9年連続で売上高が3兆円を上回ってました。12月決算の企業ですので、第2四半期までの数字は確定してます。決算短信によると、売上で前年同期比22%、営業利益は68%のマイナスとなってしまいました。タイヤの主戦場は自動車業界になりますので、景気敏感銘柄として、新型コロナウイルスの影響をモロに受けてしまい大幅減益となりました。通期予想は売上で前年比23%、営業利益70%のマイナスを予想してます。

「会社四季報」直近号の解説記事を紹介いたします。

【大減益】IFRS移行。新車用、市販用とも前半激減。航空機用なども打撃。年後半に第2波見込む会社想定は過剰だが、リストラ損失リスク含め営業益大幅減。減配。21年12月期は回復基調だがコロナ前水準遠い。【選択と集中】事業再編や生産拠点見直しに着手、21年2月にも具体案示す。英国の鉱山車両の運行最適化事業を買収。サービス・ソリューション型事業へ集中投資。

中間配当は30円減配の50円、期末配当は未定

ブリヂストンは高配当銘柄として知られていて、2019年度は中間80円、期末80円の年間160円の配当を出していました。配当性向も2019年は50%近い数値でした。株主還元意識の高い企業だと思われます。しかしながら、コロナ禍の影響インパクトは大きく、厳しい事業状況下に陥った中、中長期の「安定した株主還元」に留意した配当金額の決定ということで、配当予想の修正を行うことになりました。現状、中間配当が前年30円減配の50円、期末は未定という発表となっています。

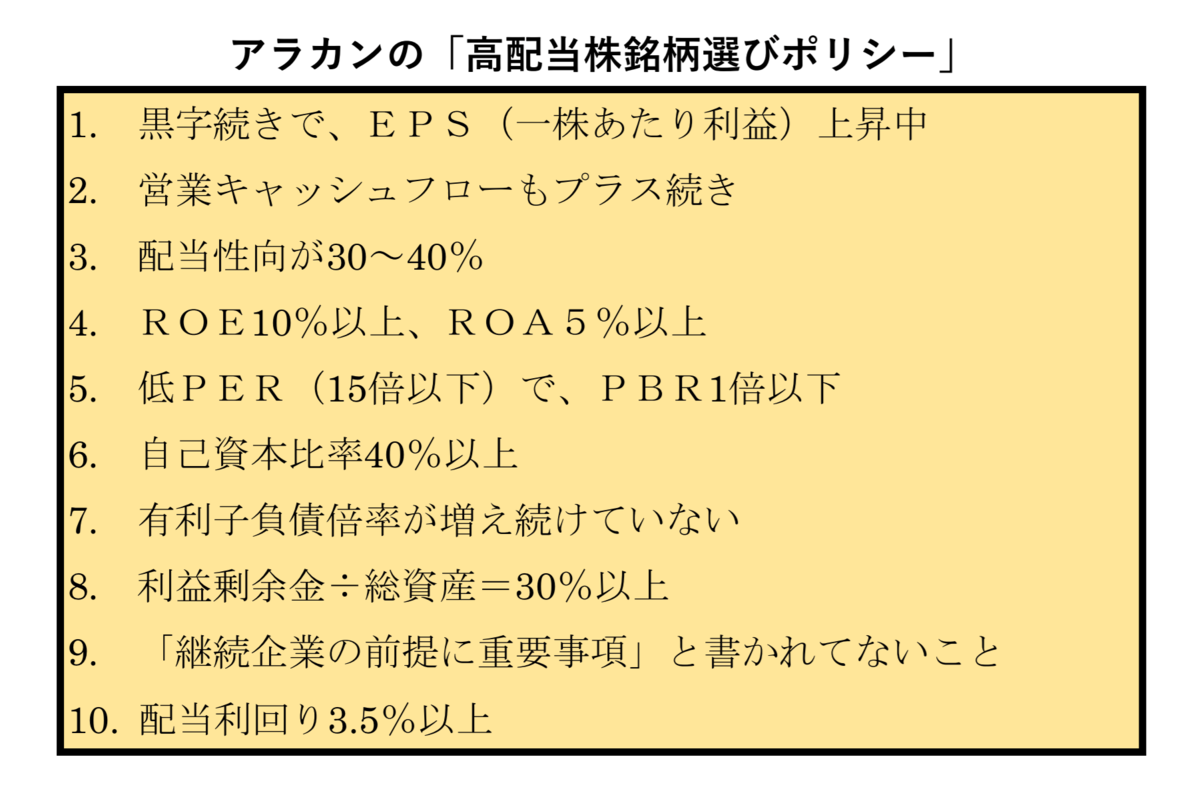

そんなブリヂストンを、アラカンの「高配当銘柄ポリシー」基づいて各指標をみていきたいと思います。

ブリヂストンの銘柄分析をしてみます

まずは、私・アラカンの「高配当銘柄ポリシー」から

(このあたりの考え方は公認会計士・足立武志さんが記した著書『ファンダメンタル投資の教科書』を参考にしてます。よろしかったら、ご一読ください。)

銘柄ポリシーに沿って、各項目をみてみます。

1、売上推移とEPS

売上高は2020年12月期が前年マイナス23%の2兆700億円を見込んでます。営業利益はマイナス70%の1000億円を見込んでいます。営業利益率は2019年度までは10%前後を叩き出してますので、メーカーとしては稼ぐ力が大きい企業ですね。EPSも安定した数値を叩き出しています。評価△

2、営業キャッシュフロー

営業キャッシュフローは一貫してプラス続きです(2020年12月期は5050億円)。ちなみにフリーキャッシュフローは、2020年12月期で2431億円あります。

評価◎

3、配当性向

配当性向実績は、30~40%台前後を推移してます。株主還元意識の高い企業です。2020年度は減配が確定してますが、どんな数字で着地するでしょうか。評価◎

4、ROEとROA

ROEは2020年12月予想値で10.53%、ROAは2020年12月予想値で5.55%。厳しい業績環境下でも高い数字を示しています。世界トップシェア商品が主事業だけあって稼ぐ力が強い企業ですね。評価◎

5、PERとPBR

PERは10.01倍、PBR1.1倍と、コロナ禍で株価が下落したこともあって、割安な水準に入ってきました。評価〇

6、自己資本比率

自己資本比率は2019年実績で54.9%(2020年予測値は52.7%)ですので、優秀な数字ですね。評価◎

7、有利子負債倍率

有利子負債倍率は0.5倍。問題のない水準ですね。。ちなみに流動比率は214.27%です。評価〇

8、利益剰余金÷総資産

利益剰余金を総資産で割った数字は48.48%とターゲットライン超え。利益剰余金は2兆円を超えています。評価◎

最後に配当利回りは

配当は上記したように、2019年度は中間80円期末80円と年間160円の実績でしたが、2020年度は中間50円(30円の減配)、期末未定となってます。会社四季報では期末配当を60円予定と見込んでますので、仮に年間110円と予想すると、配当利回りは3.23%となります。

減配しながらも、まだまだ高配当銘柄といえます。

景気敏感銘柄だが、世界トップシェア企業としての底力あり

さて、アラカンの「高配当銘柄ポリシー」に基づき、ブリヂストンを分析してみました。

世界トップシェアのタイヤメーカーであるブリヂストンですが、自動車関連銘柄として、コロナ禍の影響を受け大きな減益で、配当も減配することとなりました。

しかし、企業分析をしてみると、基本的に稼ぐ力が大きい企業であり、指標もそれほど低下していません。財務はピカピカの会社ですし、企業自体が「石橋を叩いて渡る」ような慎重な姿勢を秘めているのでしょうね。

自動車業界自体は業績回復基調にありますし、やはり世界トップシェアの商品力は侮れないものがあると感じてます。

減配しながらも、まだまだ高配当のレベルにありますし、株主還元意識も高い企業なので、株価が下落している中で購入妙味もあると思われます。

アラカンとしては、ゴム製品の一社としてセクター分散の上でも保有していきたい銘柄です。当面はSBIネオモバイル証券の定期買い付け銘柄として一株づつ買いためているところですが、株価の状況をみて単元化することもありかなと考えてます。

それでは、また。