3社合併で誕生した「三大メガ損保」の一角を担う企業

アラカンが保有している銘柄分析の第38回は、MS&ADインシュアランスグループホールディングス(8725)です。

- 3社合併で誕生した「三大メガ損保」の一角を担う企業

- 2021年3月度は純利益は前年比マイナス9.11%を見込む

- 安定的な配当方針を表明、自己株式取得にも積極的

- MS&ADインシュアランスグループホールディングスの銘柄分析をしてみます

- 前年同額の年間150円の配当。配当利回りは5%超え

MS&ADインシュアランスグループホールディングス株式会社は、東京海上ホールディングス、SOMPOホールディングスと並ぶ、「三メガ損保」の一角となる保険持株会社です。

2010年4月1日、あいおい損害保険、ニッセイ同和損害保険、三井住友海上グループホールディングスの3社の経営統合に伴い、三井住友海上グループの持株会社であった三井住友海上グループホールディングスが、MS&ADインシュアランスグループホールディングスへ商号変更の上、あいおい損害保険及びニッセイ同和損害保険を、株式交換により完全子会社化しました。

また、同年10月1日、傘下のあいおい損害保険とニッセイ同和損害保険が合併し、あいおいニッセイ同和損害保険株式会社となりました。また、グループ会社の三井住友海上きらめき生命保険とあいおい生命保険も2011年10月1日に合併し、三井住友海上あいおい生命保険株式会社となってます。

MSは「三井住友」、ADは「あいおい(ニッセイ)同和」(2010年9月までは、「あいおい」と「(ニッセイ)同和」)から取ったものです。少しややこしく、名前も長ったらしいのが玉に瑕ですね。

会社概要(楽天証券より)

MS&ADインシュアランスグループホールディングスは、主に保険事業及び金融サービス事業等を行う。【事業内容】6つの事業セグメントで構成される。国内損害保険事業は、三井住友海上、あいおいニッセイ同和損保及び三井ダイレクト損保の3つのセグメントを含む。主に日本国内において火災保険、海上保険、傷害保険、自動車保険、自動車損害賠償責任保険及びその他の損害保険商品を販売する。国内生命保険事業は、三井住友海上あいおい生命及び三井住友海上プライマリー生命の2つのセグメントを含む。主に日本国内において個人保険、個人年金保険、団体保険及びその他の生命保険商品を販売する。海外事業セグメントは、アメリカ、ヨーロッパ、東アジア、東南アジア、南アジア、オーストラリア等の地域において各種損害保険及び生命保険事業を行う。また、アセットマネジメント事業、金融保証事業、企業年金制度(401k)事業、代替的リスク移転(ART)事業、個人融資関連事業及びベンチャー・キャピタル事業等の金融サービス事業、並びにリスクマネジメント事業及び介護事業等のリスク関連サービス事業を行う。

2021年3月度は純利益は前年比マイナス9.11%を見込む

MS&ADインシュアランスグループホールディングスは、前回記した東京海上ホールディングス同様に、新型コロナウイルスの影響を受けつつあります。それでも第1四半期の当期純利益は0.7%の969億円の微増で着地しましたが、通期の当期純利益見込みはマイナス9.1%の1300億円を見込んでます。(年度でみると第1四半期の比重が高いのですね)。

ただ同業界の東京海上ホールディングスと比較するとマイナスの度合いは低く安定感がありますね。

「会社四季報」直近号の解説記事を紹介いたします。

【最終減益】保険料はコロナ影響し国内横ばい、海外は欧州で不採算種目撤退し減少。利息配当収入減。海外でコロナの保険金支払い増。税効果剥落で最終減益も関連会社の株式売却損失引当金戻入で純益上振れ。

【補 償】21年1月から新型コロナや未知の指定感染症を補償する休業補償商品発売。デジタル人材育成に向け京都先端科学大学にオンライン型研修プログラム開設。

安定的な配当方針を表明、自己株式取得にも積極的

MS&ADインシュアランスグループホールディングスも高配当銘柄として知られています。

2021年3月期は予想値ですが、期末ともに前年と同額の75円の年間150円を見込んでいます。同社の配当方針についても安定的な配当を基本とする独自の還元方針を発表してます。また、自己株式取得にも積極的な企業です。

なお、MS&ADインシュアランスグループホールディングスも傘下の生損保業の事業健全性を示す指標としてソルベンシー・マージン(Solvency Margin)比率があります。これは、予測を大幅に超えて発生するリスクに対応できる「支払余力」のことで、ここでいうリスクとは、大災害の発生で保険金支払いが急増したり、株価暴落・為替相場の激変などのことを指します。

例えば、ソルベンシー・マージン比率が500%であれば、「全契約者すべての支払い保険金の5倍の資金が準備されている」ということになります。ソルべンシー・マージン比率が200%未満100%以上になると、金融庁から行政指導が入ります。200%を超えていれば安全だといわれています。

MS&ADインシュアランスグループホールディングスの2021年度第1四半期の連結ソルベンシー・マージン比率は810.7%と健全なレベルにあります。前期の比率が781.3%だったので、数値は向上してます。

そんなMS&ADインシュアランスグループホールディングスを、アラカンの「高配当銘柄ポリシー」基づいて各指標をみていきたいと思います。

MS&ADインシュアランスグループホールディングスの銘柄分析をしてみます

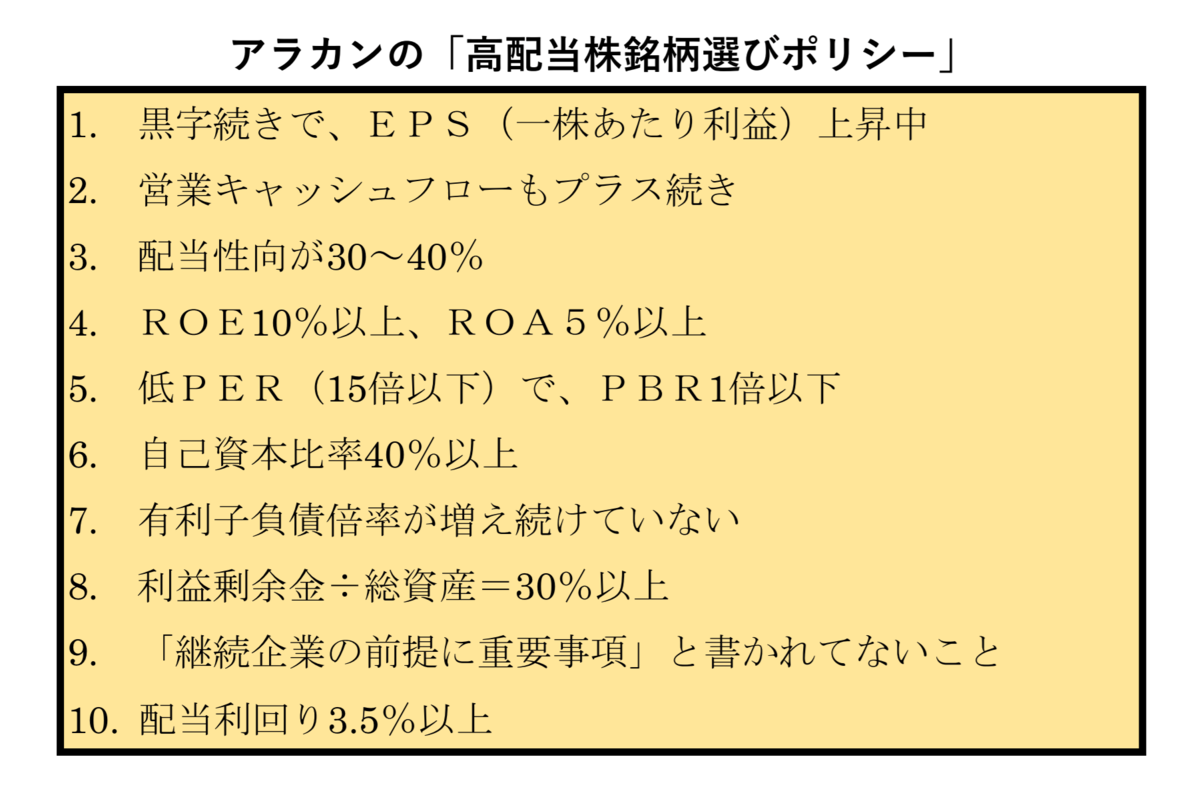

まずは、私・アラカンの「高配当銘柄ポリシー」から

(このあたりの考え方は公認会計士・足立武志さんが記した著書『ファンダメンタル投資の教科書』を参考にしてます。よろしかったら、ご一読ください。)

銘柄ポリシーに沿って、各項目をみてみます。

1、売上推移とEPS

経常収益は2021年3月期の予測値は発表されていません。前年までの5期は5兆円を超える金額で安定していました。経常利益は2021年3月期予想値が前年プラス7.8%の1700億円、当期純利益の予想値は前年マイナス9.11%となってます。まあ限りなく横ばいレベルでしょうか。EPSもマイナス7.28%の230.29円を見込んでます。評価△

2、営業キャッシュフロー

営業キャッシュフローは一貫してプラス続きです。

評価◎

3、配当性向

配当性向実績は、ここ2年は50~60%台前後を推移してます。株主還元の方針としては

利益成長に応じて配当総額を持続的に高めているということで、配当性向は安定しない傾向にあります。評価〇

4、ROEとROA

ROEは2021年3月予想値で4.95%、ROAは2021年3月予想値で0.55%。東京海上ホールディングスと似通った数字です。損保業界は保険金が先に入ってくるので、利益に対して、総資産が大きくなりがちです。2020年3月実績で23兆円を超えています。コロナ禍とはいえ高い数字とはいえないですね。評価△

5、PERとPBR

PERは11.23倍、PBRは0.61倍と割安な水準ですね。評価◎

6、自己資本比率

自己資本比率は2019年実績で11.9%(2020年予測値は10.6%です)。損保会社は総資産が大きくなりがちなので、あまり実態を表していない数字かもしれません。会社の安全度を図る指標としては責任準備金を総資産で割った指標の方が適切かもしれません。ちなみに2020年6月の責任準備金等は16兆0451億円でしたので、総資産で割った数字は67.9%です。

評価〇

7、有利子負債倍率

有利子負債倍率は0.31倍問題のない水準ですね。評価◎

8、利益剰余金÷総資産

利益剰余金を総資産で割った数字は40.8%とターゲットライン超え。利益剰余金も2020年3月期に1兆円を超えました。キャッシュ・リッチな会社です。評価◎

最後に配当利回りは

配当は上記したように、2020年度が中間75円期末75円と年間150円と前年同額を見込んでいます。配当利回りは5.27%となります。高配当銘柄ですね。

前年同額の年間150円の配当。配当利回りは5%超え

さて、アラカンの「高配当銘柄ポリシー」に基づき、MS&ADインシュアランスグループホールディングスを分析してみました。

MS&ADインシュアランスグループホールディングスというネーミングは、正直、余り定着していない印象を受けますが、損害保険大手3社の統合で各々のネーミングからとったので致し方ないかもしれません。

ただ「三大メガ損保」の一角として「日経平均高配当株50指数連動型上場投信」(1489)にも採用されている高配当銘柄です。

コロナ禍でも、大きな減益ではなく、まあまあ横ばいの現状。また配当も据え置きですが、安定配当を堅持。何より「三大メガ損保」の中では、現状最も高配当利回りですので、「三大メガ損保」の中から1銘柄のみ単元株として購入するなら、この銘柄が良いかもしれません。

アラカンとしては、現在はSBIネオモバイル証券の定期買い付け銘柄として一株づつ買いためているところですが、高配当銘柄ですので、株価の状況をみて単元化することもありかなと考えてます。

それでは、また。